上市公司王子西| 2022-02-21 15:29|

2022-02-21 15:29| 65453

65453

字体大小:Aa-Aa+

《投资时报》研究员 王子西

日前,因违规担保事项,北京东方园林环境股份有限公司(下称东方园林,002310.SZ)原实控人何巧女、唐凯被深交所通报批评。违规事由显示,2019年3月,原实控人唐凯向自然人魏绍娟借款8480万元,期限1个月。何巧女和东方园林分别在《无限连带责任保证书》上签字、盖章,而上市公司未就上述担保事项履行审议程序和信披义务。何巧女、唐凯对上述违规行为负有重要责任。

无独有偶,就在此通报批评几天前,该公司董事、总裁刘伟杰辞职,继任者为公司副总裁刘晓峰。

事实上,2020年以来,该公司多位高管辞职或解聘,其中包括原副董事长赵冬、原副总裁冯君和郭朝军,辞职时间分别为2020年11月和12月。

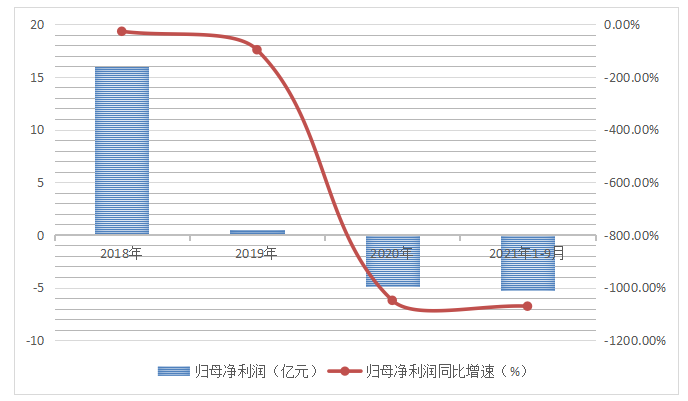

梳理数据不难发现,2019年、2020年,东方园林的业绩持续下滑,归母净利润由2018年的15.96亿元,下滑至0.52亿元、-4.92亿元。按照业绩预告,2021年,该公司归母净亏损7.84亿元至9.85亿元。那么,不仅净利润连续下降,且2020年、2021年,两年归母净亏合计下限达12.76亿元,几乎将2018年的盈利“吞噬”。

对于大额亏损原因,东方园林将之归于合同资产、应收款余额较大,计提大额减值准备所致。分析资料,生态业务所形成的合同资产、应收款问题是公司长期存在的两大难题,且合同资产构成中,主要是建造合同形成的已完工未结算资产。

截至2020年末、2021年6月末,建造合同形成的已完工未结算资产的期末余额为160.60亿元、159.03亿元,占公司流动资产57.83%、59.21%。而按账龄法计提合同资产减值准备,随着时间向后的推移,该资产既面临结算延期、账款回收风险,且减值或将持续发生。

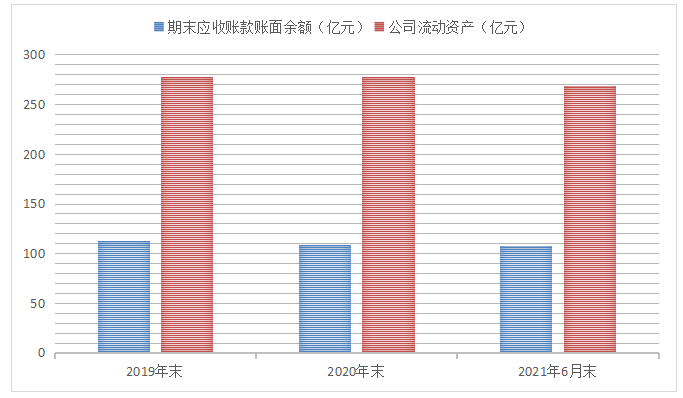

应收款方面,2019年末至2021年6月末,应收款账面余额占流动资产均在40%左右,而坏账准备计提比例已由14.75%升至23.90%。账龄结构上,2021年6月末,3年以上账龄的应收款余额43.57亿元,占比上升10个百分点。回款、坏账风险或已加大。

针对高管辞职是否与业绩下滑有关、回款风险、短期偿债能力等问题,《投资时报》研究员电邮沟通提纲至公司相关部门,截至发稿尚未收到回复。

预亏上限9.85亿元

公开资料显示,东方园林主要有三大业务板块,即生态业务(含水环境综合治理、市政园林和全域旅游)、环保业务(主要业务类型为工业危废处置)、循环经济业务(主要业务类型为工业废弃物循环利用)。

2019年9月,该公司原实控人何巧女、唐凯夫妇向北京朝汇鑫企业管理有限公司(下称北京朝汇鑫)转让1.34亿股(占公司总股本5%),并将4.51亿股(占总股本16.8%)股份对应的表决权无条件、不可撤销地委托给北京朝汇鑫。上述权益变动后,公司控股股东、实控人变更为北京朝汇鑫。

但从数据来看,2019年以来,东方园林的业绩表现并不佳。一方面,营收由2018年的132.93亿元,降至2019年、2020年的81.33亿元、87.26亿元;另一方面,归母净利润、扣非后归母净利润则由15.96亿元、13.17亿元,降至0.52亿元和-4.92亿元、0.26亿元和-5.33亿元。

按照业绩预告,2021年,该公司预计归母净亏损7.84亿元—9.85亿元,同比下滑59.27%—100.10%;扣非后归母净亏损8.69亿元—10.7亿元;同比下滑62.98%—100.68%。也就是说,不仅净利润连续三年下降,且2020年、2021年的归母净亏损、扣非后归母净亏损合计下限达12.76亿元、14.02亿元,后者已完全“吞噬”2018年利润空间。

在已公布业绩预告的环保工程类公司中,天壕环境(300332.SZ)、大禹节水(300021.SZ)续盈,且前者归母净利润同比增速下限达267%;津膜科技(300334.SZ)扭亏为盈;京蓝科技(000711.SZ)虽续亏,但亏损幅度较2020年收窄;博世科(300422.SZ)由盈转亏,预计归母净利润为-1.45亿元至-1.88亿元,同比下降174%至196%;博天环境(603603.SH)续亏,且亏损幅度拉大,预计为-12.09亿元至-15.12亿元,同比下滑182%至253%。

显然,与上述可比公司相比,东方园林2021年业绩也处于“倒数位置”。

东方园林近年来归母净利润及同比增速变动情况(亿元、%)

数据来源:wind

合同资产大额减值

东方园林将2021年续亏归因于受经济环境、地方政府财力、融资能力等因素影响,部分项目回款延缓,造成生态业务形成的合同资产、应收账款余额较大,基于谨慎性原则计提大额减值准备。

《投资时报》研究员注意到,该公司生态业务的存量订单中,主要业务模式为PPP,地方政府是主要业务合作伙伴。2020年、2021年上半年,东方园林合同资产的期末余额为161.30亿元、159.42亿元,合同资产减值准备余额1.88亿元、1.88亿元,账面价值分别为159.42亿元、157.54亿元。

其中,建造合同形成的已完工未结算资产的期末余额为160.60亿元、159.03亿元,占公司流动资产57.83%、59.21%。2020年,完工未结算资产减值准备的期初余额约1.10亿元,当期针对此资产计提减值准备7432.48万元,减值准备期末余额增至1.84亿元。2021年上半年,针对此资产计提减值准备为0,故完工未结算资产减值准备余额仍为1.84亿元。

对应上述一年及一期,已完工未结算资产的账面价值为158.76亿元、157.19亿元,占流动资产比例仍较高。

信披显示,东方园林的合同资产减值准备计提的政策是,如建造合同预计总成本超过总收入,应提取损失准备,并确认为当期费用。对上述测试未减值且超过2年的完工未结算项目,按账龄法计提合同资产减值准备。具体来看,账龄2—3年、3—4年、4—5年、5—6年、6—7年、7年以上,计提比例分别为5%、10%、10%、30%、50%和100%。那么,随着时间推移,公司不仅存在结算延期、账款回收风险,合同资产减值或将在未来几年持续存在。

回款风险加大

此外,按业务类别,东方园林的应收账款主要分为生态业务根据工程施工合同约定完成项目结算后形成的应收款、环保业务形成的应收处置费及工业废弃物销售款。其中,生态业务应收款项占比较大。

截至2019年末至2021年6月末,东方园林应收账款的账面余额为112.55亿元、108.57亿元、107.33亿元,分别占公司流动资产的40.46%、39.09%、39.96%,占比40%左右。应收款的坏账准备余额为16.60亿元、23.16亿元、25.65亿元,坏账准备计提比例为14.75%、21.34%、23.90%,已呈持续上升态势。对应各期末,应收款账面价值为95.96亿元、85.40亿元、81.68亿元。

另从账龄结构来看,截至2020年末、2021年6月末,该公司3年以上账龄的应收款余额为33.18亿元、43.57亿元,占应收款账面余额的30.56%、40.59%。半年时间,3年以上账龄的余额占比就提升了10个百分点左右。而wind显示,东方园林的应收账款周转率也已从2020年的0.96,下降到2021年上半年的0.53。

综上来看,东方园林的回款风险、产生大额坏账损失的迹象,或已有所显现。

另值一提的是,2021年前三季度,该公司资产负债率虽为72.06%,较2020年度的70.71%变动不大,但从资金流动性来看,仍趋紧张。截至2021年9月末,公司货币资金仅有19.76亿元,短期借款、一年内到期的非流动负债、长期借款、应付债券分别为61.70亿元、10.01亿元、82.61亿元、9.97亿元;带息债务合计高达164.29亿元。

东方园林2019年末至2021年6月末应收款与流动资产对比情况(亿元)

数据来源:公司财报

推荐阅读